2020是充滿挑戰的一年, 投資以來最大的虧損在3月時出現, 心理壓力確實不少.

由認真開始投資, 大概從寫blog開始, 個人回報雖然比不上其他blog的大神,

但個人追求相對穩健的增長, 一年大概10%已經可以接受,

畢竟SP500, HSI長年來的平均回報也不過如此.

最重要的是確保投資的方法正確, 若一年回報超過100%, 但下一年卻虧損50%,

整體都係得個吉. 尤其是資產累積得愈來愈多時, 一次錯誤的後果會愈來愈大.

畢竟投資是一個一生的課題,並不存在今年賺夠,下年抖抖的情況。

所以寧願早點知道自己錯以避免將來犯更大的錯。

而今年大概遇上了這樣的錯誤或一個反思的機會

舊組合的持股, 譬如建行/中國電力之類, 估值一直低迷,

但跌起來仍然跟高估值的股票沒兩樣.

反而高估值的股票即使跌下來, 估值上仍沒有大幅修正.

以Amazon計,三月下跌時由2100下跌至1700, 調整約兩成,

低位計2019年PE仍過超過74倍

AMD調整後股PE仍超過90倍, 反映估值低不代表防守性一定更好.

事實上,這些高估值/新經濟股更是疫情的受益者。

Amazon、BABA等電商股自然不在話下,

疫情後,公司加大對Digital transformation 投資亦是可預期的事。

MSFT CEO就話過疫情令本來兩年才能達到需求提前到幾個月內釋放。

We delivered double-digit top line and bottom line growth once again this quarter, driven by the strength of our commercial cloud. As COVID-19 impacts every aspect of our work and life, we have seen two years' worth of digital transformation in two months. From remote teamwork and learning, to sales and customer service, to critical cloud infrastructure and security, we are working alongside customers every day to help them stay open for business in a world of remote everything.

Satya Nadella -- Chief Executive Officer (in 2020Q3 earnings call)

而一堆疫情受惠股反而因疫情而下挫,加上低息的環境,

這些股票理應要創新高才對。

那麼要做的就是在創新高前買齊貨就可以。

AMZN, MSFT, VOO都是差不多的操作。

回顧今年個人投資組合回報+21.5%, 現金約19%

HSI: 28189.75 -> 27231.13 (-3.4%)

SP500: 3230.78 > 3756.07 (+16.26%)

Nasdaq: 8,972.60 > 12888.28 (+43.6%)

比不上納指, 但仍比恆指/標普為佳, 比起其他blogger動輒過百的回報,

實在不值一提,但以絕對金額計,已經是回報最好的一年,

畢竟每年都有新資金投入,個人而言已經十分滿意。

必瘦站(1830)

持股已有3年多, 今年對美容業確實是困難的一年, 個人沒趕及高位脫手, 還是吃了一棍.

但虧損只是帳面, 除非美容業從此一蹶不振, 否則2021年應是反彈之年.

這類生意本少利大, 而且算是長做長有, 另外公司亦開始進軍海外和發展男士美容,

我相信來年仍會有好表現.

蘋果(AAPL)

蘋果的科技實力是無容置疑的, 由最近發佈的M1晶片更加證明了這一論點.

雖然近年蘋果一直被人詬病沒有創新, 但這應該不是蘋果獨有的問題,

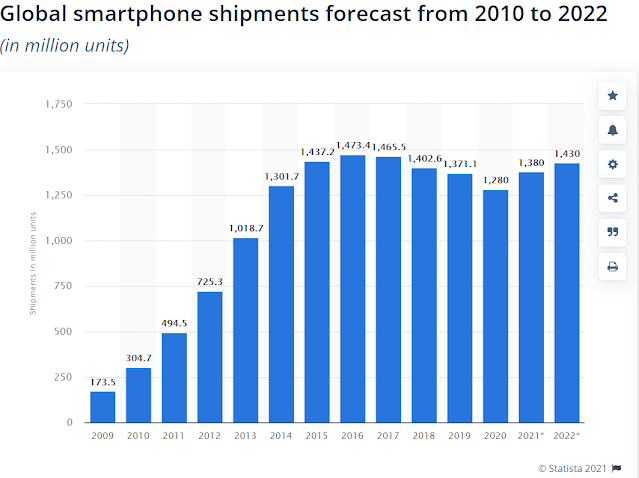

而是手機業界一致面對的問題.

但這仍無妨蘋果賺取了全球smartphone市場的大部分利潤.

更重要的是蘋果能否繼續利用它的科技實力去賺錢,

無論是推出新產品還是提供軟體服務.

譬如最近傳出的Apple Car會否成功呢? 大家拭目以待.

台積電(TSM)

大概於7月中買入台積電, 估值上不算離譜. 公司第二大客戶曾經是華為,

令市場擔心會否影響其盈利. 但事實證明了空置的產能很快就被其他客戶補上,

如蘋果/AMD.公司早期受惠移動互聯網的堀起, 近年的AI, 5G的發展令芯片的需求大增,

我認為現在還處於一個相當早的時候, 台積電在製程上的優勢固然重要,

但與客戶的關係更加重要.現時AAPL, MSFT等都拋棄Intel, 即使Intel日後在製程上趕上,

但離開了的客戶就離開了.

另一方面, 晶圓製造是一門高門檻, 高資本投入的玩意, 走到現在,

能威脅台積電的對手確實不多.而AMD CEO Lisa Su在一次演講中提到,

過去十年,晶片性能的提升有4成是來自製程的改進.

反映了台積電的重要性, 既然如此將來提價亦不無可能.

最重要的是台積電在3nm以下製程的進度, 要是能一直領先競爭對手,

業績亦理應不會有什麼問題.

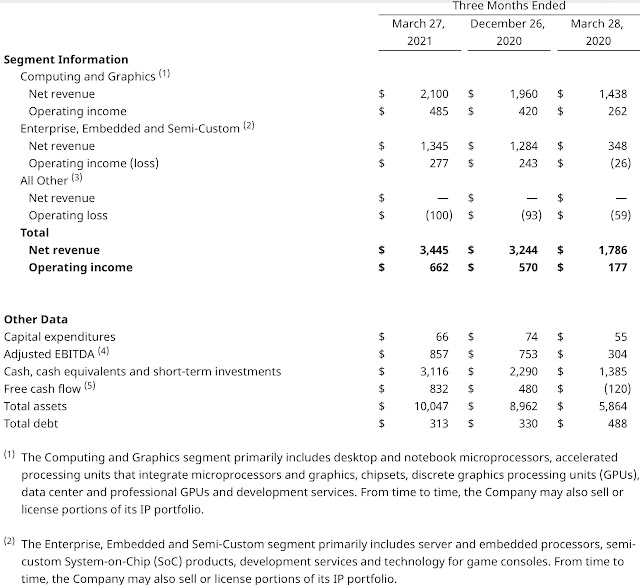

AMD

買入主要是因為一句口號「AMD Yes!」反映產品在消費者中心的地位.

可能亦因為對牙膏廠的不滿. 但更好的產品最終會搶佔市場為公司帶來盈利.

5, 6月時買入, 相信即將推出的PS5, XBox X會是一個長達數年的利好.

個人估計今年公司eps在0.8-1之間, 現價估值約90倍PE.

公司預計long term revenue growth 20%, Free cash flow margin 達15%

未計賽思靈的收購,公司預計total addressable market達79billion, 以20%市佔率算

一年收入可達15.8billion, 盈利達2.37billion, 即使如此估值還是高到沒法看,

但個人會繼續持有, 看看Lisa Su的能力.

NVIDIA(NVDA)

公司主要負責設計圖形晶片,近年發展數據中心業務, 得益於AI對算力的需求,

數據中心業務已成為公司第二大收入來源, 而且增長仍十分迅速,

公司最近一個季度數據中心收入1.9billion, 按年增長162%, 佔總收入40%(Gaming:48%).

個人認為AI的應用仍在十分早期的階段, 將來的市場有多大現階段很難估計,

但逢低買入似乎是一個不錯的策略.

ADOBE(ADBE)

算是估值較低SaaS股, 對於這類股票, 我主要從Saul那裡學習.

他對估值, 高增長股, 生意模式的看法令我印象深刻.

看看他的投資哲學我認為對投資大有裨益.

至於Adobe, 疫情的確影響了digital experience的表現,

但隨著疫苗出現, 經濟復甦, 公司給出下年的指引還是十分不錯.

約計Earning before tax 我估3.81billion, 實際是4.18billion,

主要是operating margin有改善, 這類公司的特色是營運支出的增長通常追不上收入的增長.

因為網絡效應, 每服務多一個客的邊際成本接近於0.

以公司2021的指引看,收入預期增長17.7%, 預期EBT約5.1billion, 增長約22%.

至於稅率問題個人不太清楚為何如此飄忽, 但傾向忽略.

對於這類有廣闊護城河的公司, 個人傾向長抱不放.

領展(823)

很糾結的一隻股票, 個人於59, 66兩次減持, 雖說減持時機太差,

但期後買入的美股都有不錯的回報, 算是過得去. 現時個人的看法仍然很mix,

一來覺得加租的能力比不上過去, 二來看見一些品牌對於投資香港仍十分有興趣,

例如壽司朗就於9月進駐領展旗下的樂富廣場.

無論如何, 已減持了一半的持股繼續觀望

AEON(900)

個人因為太佛系持股, 原來AEON已經在組合中連續兩年為組合帶來虧損.

但由2017年買入起計, 累計回報仍有23.8%, CAGR大概跟它的ROE差不多,

截至二零二零年十一月三十日止九個月, 公司收入8.4億, 同比下降13.8%,

每股盈利55港仙, 同比下降17.4%

但受益於公司慬慎的放貸策略, 公司減值虧損及減值準備有輕微下降,

由上年1.89億減少至今年1.78億.

雖 然 預 料 疫 情 會 在 第 四 季 持 續 下 去,但 隨 著 許 多 國 家 開 始 推 出 疫 苗 接 種,各 國

可 能 會 推 出 消 費 刺 激 方 案 以 恢 復 正 常 的 社 會 及 旅 遊 活 動。於 本 地 方 面,在 不 會

有 額 外 的「保 就 業」計 劃 的 預 期 下,香 港 失 業 率 可 能 會 上 升。

在 此 急 速 轉 變 及 極 具 挑 戰 的 營 運 環 境 下,本 集 團 將 繼 續 集 中 於 控 制 任 何 可 能

惡 化 的 資 產 質 素,同 時 恢 復 推 廣 活 動,透 過 不 同 的 銷 售 渠 道 以 吸 引 上 升 消 費。

本集團將繼續加強與永旺(香 港)百貨有限公司的合作以鞏固AEON信用卡的競

爭 力。就 第 四 季 終 止 自 動 櫃 員 機 的 營 運,本 集 團 已 推 出 各 種 推 廣 活 動 以 刺 激 透

過 手 機 應 用 程 式 進 行 現 金 預 支 交 易 的 使 用 量。

即使如此, 因為香港第4波疫情而且不會有額外的「保 就 業」計劃,

第4季甚至明年上半年仍將會十分艱難, 但踏入2021下半年, 應該還是會有不錯的表現.

展望2021年

分析師普遍預期2021年SP500盈利會較2020上升20%,

每股盈利達USD$170, 大概會重回2019年(2019:$163)的水平.

於2019年12月, SP500大概處於3200, 反映PE約19.6倍, earning yield~5.1%

於2020年12月, US 10Yr Treasury的yield約1.8%, yield spread約330個點子.

現時因為聯儲局減息, 十年的Treasury只有0.9%, 加上330點子(risk premium),

earning yield~4.2%, 換言之PE為23.8

以此推算, 2021年SP500的合理價可達4000點.

但以上只係個人粗略的估算,寫在blog裡留個紀錄for self reference.

未來充滿不確定性。就像今年沒人料到納指會有四成升幅一樣。

最後,股市雖然是一個正和遊戲,

但長期下來仍會淘汰不少公司。

對投資者而言,最重要的就是在股海中生存,

成為那少數的倖存者。

投資者只能不斷透過學習/適應,

不斷試錯以找出最適合自己的投資方式,

共勉之。