說到Adobe, 自然就會想到Photoshop.

就好似「Google」變左網上搜尋的代名詞一樣, 「Photoshop」也成了改圖的代名詞.

足以說明產品如何深入民心.

Adobe於1987年首次發行Illustrator, 至今仍是平面設計師必要技能之一.

其後推出Photoshop, Premiere亦穩佔行業一哥的地位.

但公司的發展並非一帆風順,

公司跟其他傳統軟體公司一樣, 開始時都是以賣斷軟件形式出售軟體.

而單個軟件售價高達上千元, 令普通消費者卻步.而且亦不利於軟件的更新以及維護.

在2008-2012年之間, 公司的營收只有低單位數的增長,

雖然護城河仍是穩穩的, 但增長卻是不值一提.(跟當年微軟一樣)

在2012年, 公司EPS1.66, 股價是34.61, PE只有20.85倍.

事情的轉機在於當時CEO Shantanu Narayen作出的一個決定 -- 全面改為訂閱制.

即係Software as a service(SaaS)的模式.

訂閱制的優勢在於用戶不需要一次付清價格高昂的套裝軟件,

只需每月付出一小部分, 就可以享受最新版的軟體, 亦不用擔心維護的問題.

因為轉型帶來的陣痛2013年公司的營收按年下滑7.9%,

但事後證明Shantanu Narayen的決定是正確的.

現在Adobe的subscription 收入佔了總營收約90%.

而因為往雲端的轉型, 公司更了解客戶的需要,

哪個function最高使用率, 哪個function有問題一目了然, 有助於公司制定發展方向.

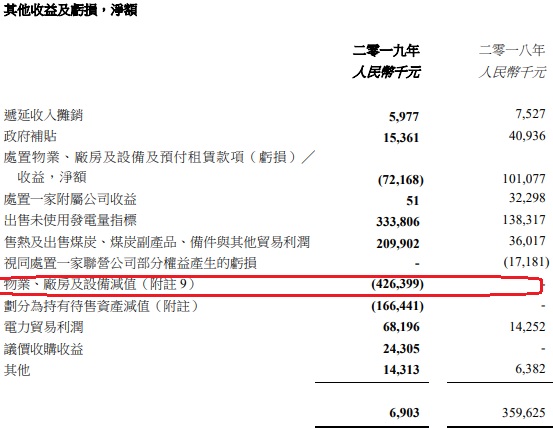

看看由Morningstar截來的數據

可見營收在2013年有一個短暫的下滑後,接下來都是保持住約20%的增長.

另一個亮點在於超過85%的Gross margin, 其實在一眾SaaS的公司來說並不出奇,

因為多一個subscription的邊際成本幾乎為零.

接下來看看收入的構成:

Digital Media

主要是指Creative Cloud和Document Cloud,

Creative Cloud是公司的核心業務, 包括Photoshop, Premiere Pro, Illustrator, Adobe XD, Lightroom, InDesign等等應用.

Document Cloud是指PDF相關的業務, 包括Adobe Sign和Adobe Scan, 以及cloud base相關功能包括儲存, 共存, 加密等.

Digital Experience

這塊的業務我覺得算是Creative Media的一個垂直延伸,

由前期Creative Media準備的各類Marketing Content,

到後期的廣告分發, 成效分析(有點像Google Analytic), 用戶體驗管理等.

而公司於2016收購的Magneto更是直接幫助客戶開設網上商店(有點像Shopify, 但功能更多)

希望提供一站式的服務體驗.

產品包括Audience Manager, Experience Manager, Advertising Cloud, Analytics等等

在2020年6月11日, 公司公佈了2020Q2的業績

總營收3.13b, 按年增長14%

其中Creative Media營收2.23b, 按年增長18%,

Digital Experience營收8.26億, 按年增長5%.

Q2Digital Experience營收增長跟去年比大幅下降, 相信跟疫情有很大關係.

畢竟Magneto的用戶中不少是中小企, 對於疫情的防守力更低,

在疫情期間減少marketing支出可謂十分正常.

2020 Q1的Digital Experience仍有15%的增長, 突然的下跌我個人相信是暫時性居多.

公司給出的Q3指引

在疫情下仍然預期在16%的營收增長,正正是這類科技股厲害之處

全年下來,相信全年營收的增長約在12.7b, 按年增長13-14%。

在無大意外下,毛利率應維持在85%.

公司對研發的投入很大,近三年一直保持在佔總營收的17%

還有Marketing&Sales cost~30%, general admin cost ~8%,

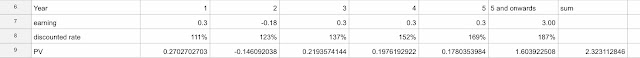

隨便估EBT約是12.7*0.3 = 3.81b,

再扣除10%稅, 除以out standing shares 485m,

EPS隨便估應該有7.07,以400元計,PE約56.6倍。

除了在剛轉型SaaS之後的一兩年,那時PE高達過百倍,

2016後大約維持在50左右的水平,估值算是合理。

以SaaS常用的rule of 40作估值,

就是profit margin + revenue growth > 40

背後的意義在於犧牲利潤率追求增長之餘確保一個平衡,

至於為什麼是40我就不知道了。

而ADBE的profit margin ~30%, 而每年的增長應可維持在15%上下,算是合格。

對比其他SaaS股,個人覺得Adobe有很強的護城河,

多年來在Computer Vision上的深耕細作,並不是後來之秀可隨便追上。

譬如2018 Photoshop CC的intelligent selection, 以AI協助揀選物件,

大大減低了設計師的工作量。

而在產品的獨特性反映在商業上就是某程度上的訂價權,就像蘋果的iPhone一樣。

所以不難聽到人們抱怨Adobe的subscription貴,但Adobe的訂閱量卻逐年上升。

而且公司近年亦開始將目光移去移動計算,

例如較早前推出的Photoshop iPad版。

在social media盛行的現在,我覺得要維持~15%的增長似乎問題不大。

長遠的增長動力可能來自Digital Experience,這塊業務的護城河不深,

面對來以Salesforce, Shopify的競爭,Adobe能佔有多少優勢呢?

屁股決定腦袋,我認為Adobe是一隻值得放進投資組合的股票。

先以$402小量買入。

利申:

以上只係個人研究之紀錄,不構成投資建議。

本人投資的成績亦乏善可陳,屢作明燈。