VOO(+)

價值求知

google analytics

7/01/2025

2025半年結

VOO(+)

6/10/2025

近況更新與近來操作的反思

| Stock | portfolio |

| VOO | 16.84% |

| NVDA | 14.53% |

| MSFT | 14.45% |

| TSM | 10.54% |

| US-T Note 4.25 31Dec'25 | 10.19% |

| US-T Note 2.75 31Aug'25 | 10.13% |

| AAPL | 6.16% |

| AMZN | 4.42% |

| NTDOY | 3.73% |

| AMD | 3.10% |

| DDOG | 2.47% |

| TSLA | 0.94% |

| 1830 | 0.77% |

| 0900 | 1.73% |

4/07/2025

新關稅下減持倉位的理由

不計債券(25%),股票持倉已降至約50%=(1-34%)*(1-25%)

3/05/2025

談Nvidia FY25業績與近期的暴跌

2/12/2025

webb site的關閉

2/04/2025

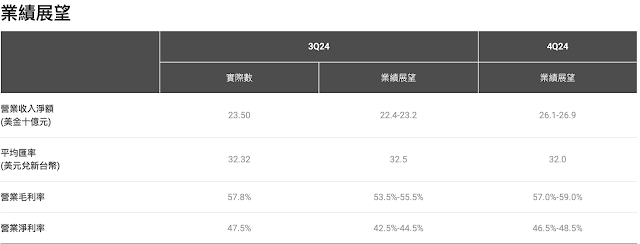

台積電FY24全年業績快評

根據展望, Q1的業績相當於按年增長超過30%

For the five-year period starting from 2024, we expect our long-term revenue growth to approach a 20% CAGR in US dollar term, fueled by all four of our growth platforms, which are smartphone, HPC, IoT and automotive.

1/02/2025

2024年結---AI狂潮的全面爆發

| Stock | portfolio % |

| NVDA | 16.7 |

| TSM | 13.1 |

| VOO | 12.29 |

| MSFT | 10.48 |

| AAPL | 10.38 |

| US-T GOVT Note 4.25 31 Dec'25 | 8.28 |

| US-T GOVT Note 2.75 31 Aug'25 | 8.18 |

| AMD | 5.01 |

| ADBE | 4.61 |

| AMZN | 3.64 |

| DDOG | 2.37 |

| NTDOY | 2.12 |

| 0900 | 1.24 |

| TSLA | 1 |

| 1830 | 0.59 |

Rule number one: never lose money. Rule number two: Never forget rule number one.

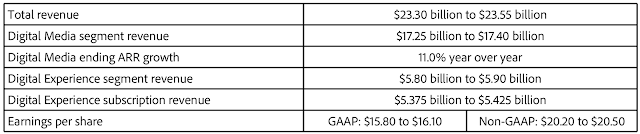

相當於只有9%的增長

But apologies to state the obvious, but investors aren't, you know, that excited or are showing that excitement. The stock is a major under-performer on a year-to-date date. It's down again on an after-hours basis today. And I would point to it's the lack of acceleration that we're seeing in the numbers, right? Digital Media net new ARR this quarter grew just -- or in Creative Cloud grew 2%.

You're guiding to decelerating growth into the forward year despite all this innovation. And I think the question that it brings up in investors' mind is, is there some leak in the bucket, right? All this innovation, new monetization avenues, pricing going up, but the growth is going in the wrong direction. Like is there a part of the equation that's not working? Is there share losses? Is there something that we're not seeing that is taking away that momentum in the numbers that's not -- sort of not in the acceleration in the numbers, if you will?

10/21/2024

談台積電FY24 Q3的業績--被AI浪潮衝上新高的代工者

這樣看來, FY24台積電每股ADR盈利應約6.9左右。

And as long as our growth outlook remains strong, we will continue to invest. Now as C.C. said, next year looks to be a healthy year. So, it is very likely that our capex next year will be higher than this year.

現時只能等待Q4業績時,管理層正式公佈明年capex時才能確認。

8/14/2024

AI浪潮下的AMD

可見收入上升主要來自Data Center跟Client業務。

8/07/2024

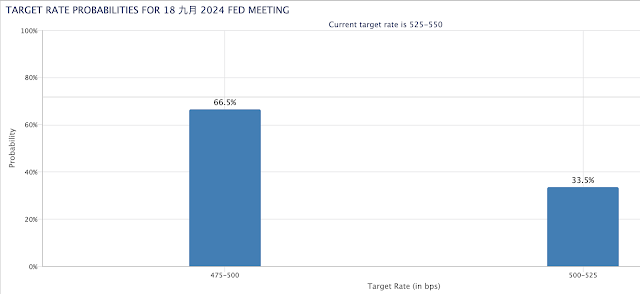

日元拆倉潮下的部署

實質經濟增長2.1%,失業率4%,聯邦利率維持在4.9-5.4%

其實已經稍為回落,印象中稍早前曾高達80%。

7/21/2024

台積電FY24第二季業績短評

根據最新的預期,

all my customers want to put their AI functionality into the edge devices and so the die size will be increased, OK? How much? I mean, it's different from my customer to customer's product.But basically, probably 5% to 10% die size increase will be a general rule

7/07/2024

2024半年結

| Stock | portfolio % |

| NVDA | 17.58 |

| MSFT | 13.19 |

| VOO | 12.72 |

| TSM | 11.86 |

| AMD | 9.99 |

| US-T GOVT Bill Aug08'24 | 9.32 |

| AAPL | 7.69 |

| ADBE | 6.59 |

| AMZN | 3.67 |

| NTDOY | 2.46 |

| DDOG | 2.21 |

| TSLA | 1.39 |

| 1830 | 0.77 |

| 900 | 0.56 |

But, there’s a huge problem with this logic—there is nothing that says that these metrics have to return to their long-term averages. In fact, I believe the opposite. Valuation multiples are likely to stay above their historical norms for the foreseeable future. Why?