話說在前, 我本來認為聯儲局會在這次的議息會議上加息50點子,

因為雖然CPI數字創了幾十年新高, 但核心CPI(撇除食品和能源)只有6%, 連續三個月下降.

然而, 聯儲局最後決定加息75點子. 在看完整個記者會後, 感覺還是有東西值得學習.

的確, 鮑威爾在會上承認核心CPI是一個比CPI更好的未來通漲指標,

但一般消費者不會區分核心還是非核心通漲, 不會理會通漲是因為原油價格高企

還是整體人工上升, 他們關注的就只是日常生活中消費品有沒有變貴了.

當他們預期整體價格會持續上漲, 消費的行為亦會隨之改變.

在巴菲特今年的股東大會上, 他舉了個有趣的例子說明通漲.

他說全美大概有1.3億戶家庭, 假設每個家庭都派100萬, 聯儲局的資產負債表上就多了130兆.

但一般人一開始不知道所有人都變成百萬富翁, 感覺只有他自己中了頭獎,

他的消費習慣仍舊維持不變, 不會衝動去購物.

直到某一天, 他發現原來所有人都變成了百萬富翁, 但產出的汽車數量還是維持不變,

那麼汽車的價格就會上升.

人們的預期在當中扮演了關鍵角色.

記得在中學經濟學課堂上, 老師問為什麼股票的價格愈高需求量愈大, 是否違反了需求定律.

當時的答案是因為人們預期買入股票後, 股價仍然繼續上升.

正因如此, 當headline大大隻字寫住通漲8.6%, 為了維持公信力, FED好難話繼續加50點子就算.

但會上鮑威爾亦多次提到, 通漲的成因有著聯儲局控制不了的因素,

加息只能控制需求端, 要解決通漲的問題, 供應端必須有所改善.

但現時美國就業市場仍然強勁, 失業率只有3.6%, 每一位求職者對應兩份職缺,

需求端仍然有不少地方去下功夫.

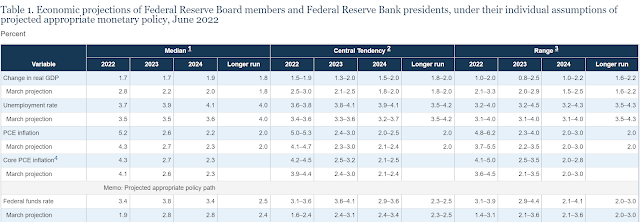

至於soft landing, 鮑威爾預期2024年通漲下降至只有2%, 失業率微升至4.1%也算是soft landing.

因為4.1%仍是史上少見的低失業率.

而今年利率預期大概3-3.5%, 2023大概只會加多一兩次息, 利率3.5%-4%.

最後談一點個人看法

細看聯儲局的政策路徑,

這次加息週期於2023年完結, 2024甚至有可能減息.

長遠的目標利率亦只有2-3厘, 以往的高息環境大概率不會重現.

除非供應鏈問題/能源供應問題一直解決不了.

個人還是比較樂觀, 誠如疫情一樣,

疫情終有一天會過去,

只要閣下投資的公司基本面良好亦沒有在疫情中倒下,

股價還是有機會回到疫前的高點。

過程難免會有帳面損失,但我仍是保持樂觀。

似係拜登有選舉壓力先叫聯儲加咁多

ReplyDelete唔出奇丫,根本主要問題出係能源價格,加息都控制唔到,唯有係經濟衰退前盡加。

Delete請教如果美國降低中國關稅,有助缓解部分通漲壓力?如果有效,基於中期選舉因素,biden又係唔敢降低?

ReplyDelete其實我都唔知,但當初加關稅時通漲沒有明顯上升。

Delete現在減關稅效果有多大也是問號,更何況涉及中期選舉這因素。