最近這週很多個人持股的公司公佈了業績,很多業績要看。

直至現在才有時間寫下業績,這次談談AMD.

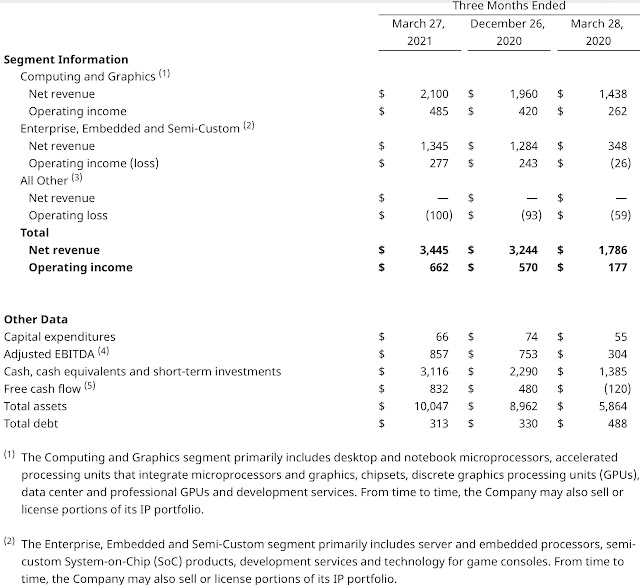

截至2021/03,AMD收入3.45b, 按年增長93%, non-Gaap eps $0.52, 按年增長189%

無論是收入還是每股淨利潤都超過市場預期。

期中一大原因當然是因為疫情催生了desktop/notebook的需求,

但更大的原因是蠶食了隔壁Intel的生意。

AMD業務主要分成兩個版塊,

第一個Computing & Graphics,即是平時那些PC/notebook的GPU和CPU

第二個是Enterprise, Embedded and Semi-Custom包括了Servers的CPU/GPU和客製化的SOC

所謂客製化的SOC基本上只有Sony和Microsoft遊戲主機上的晶片。

可以看到, C&C收入按年增長了46%,而EE&SC則增長了286%.

管理層沒有給出收入分布的細分,

但在分析員會議上表明Data center 產品的收入佔了整體收入的high teens(16-19%)

In server, we delivered another quarter of record server processor revenue as EPYC processor sales more than doubled year over year and grew by a strong double-digit percentage sequentially.

In the first quarter, data center product revenue more than doubled year over year and represented a high-teens percentage of our overall revenue.

換言之,收入應有5-6億,按年增長超過1倍。

反觀Intel Q1的業績,Data center的收入按年下跌了20%去到5.6b.

照常理推斷Data Center應該很少會更換晶片,

若有問題應該會找舊供應商更換而不會找AMD, AMD要搶市佔率就只有爭取新的Servers.

而過程的關鍵始終在於產品的優劣,尤其是在面向企業的市場。

Intel在三月推出的Rocket Lake-S第11代桌面處理器,仍然沿用14nm的製程,

雖然性能比上一代有所提升,但最高階的型號核心數卻只有8核,比上一代10核心少了兩核。

之前提過近年晶片性能提升有接近40%來自製程的進步。

理論上,使用愈先進的製程能在有限的空間內塞進愈多電晶體,從而提升運算能力。

至於為什麼新一代處理器的核心數反而比上一代更少,是不是因為製程的影響?

我不是專家,不敢妄下結論。

說回AMD, 之前放棄自家生產晶片,全部交由台積電代工,這決定就是在Lisa Su任期間作出。

而台積電一直不負眾望,在7nm, 5nm, 甚至在3nm以下的製程一直領導著業界。

從而使得AMD有更好的product roadmap, 不用一直在老舊製程上擠牙膏。

至於未來,AMD在Q1後提升原來的全年預測

最新預期FY2021收入上升50%(舊預測:37%)

反觀Intel全年的展望只有77B, 比去年下降了0.9B,

要知道全球對晶片的需求仍在擴張中,Microsoft跟Amazon的Cloud services仍以雙位數在增長。

若問AMD跟Intel的競爭中有什麼優勢的話,大概就是Intel背負著太多包袱。

我相信近年data center chips的新server需求,由cloud, AI, 5G帶動,再加上疫情加大data center需求,而且增長週期不只一年,可能三至五年

ReplyDelete但公司公司之間不是絕對同步,AMD Nvidia跑嬴機會大

另一個受恵TSM

今年沒有加注NVDA是失策, 反而加注了TSM和AMD卻表現麻麻.

Delete但長遠而言都很有信心